Свет в конце туннеля

ОПТИМИЗАЦИЯ РОЗНИЧНЫХ СЕТЕЙ

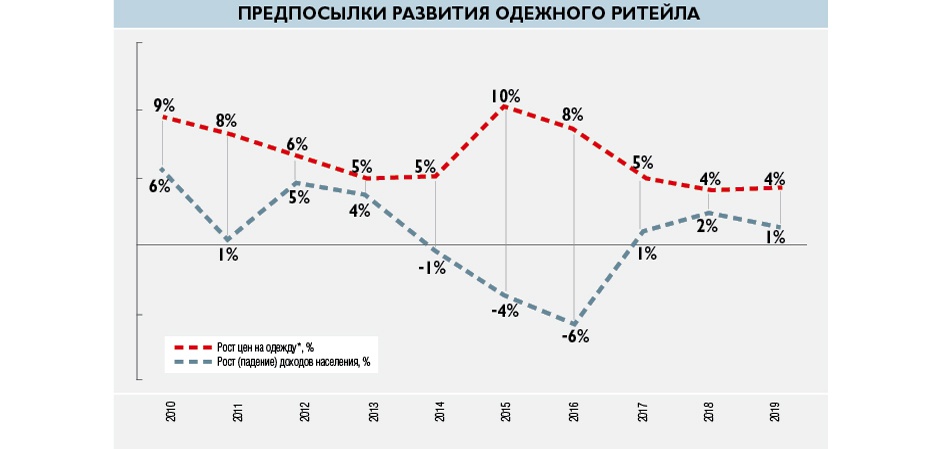

Кризис оказал огромное влияние на российский розничный рынок, причем значительный удар пришелся на модный ритейл. Ответом ритейлеров стала оптимизация бизнеса, одно из направлений которой – перестройка торговых сетей, проявившаяся в закрытии нерентабельных магазинов и появлении новых, изменении форматов и ребрендинге. Все происходящее в сетевом ритейле, по словам Инги Микаелян, является процессом очищения, благодаря которому неэффективные торговые точки прекращают работу и слабые игроки покидают рынок.

По данным «РБК Исследования рынков», начиная с 2015 г., количество магазинов сетевых ритейлеров сокращалось, снизившись с 18 652 в феврале 2015 г. до 17 160 в феврале 2017 г. Свою деятельность в России в 2015 г. прекратили около 30 международных сетей, а с февраля 2016 г. до февраля 2017 г. – еще 14 ритейлеров. С другой стороны, наблюдается и обратный процесс. Так, с февраля 2016 г. по февраль 2017 г. на российский рынок вышло 14 международных брендов, среди которых Armany Exchange, Veta, Aigle, Barbour.

За последние несколько лет особых успехов в развитии розницы достигли «Детский мир», INCITY и Familia, открывшие соответственно 101, 62 и 48 магазинов с марта 2014 г. по февраль 2017 г. Ряд игроков значительно сократили свои сети, в том числе Adidas и Glance, которые в течение этого же периода времени отказались от 248 и 42 торговых точек.

Тенденция к сокращению розничных сетей остается достаточно сильной и нарастающей. Так, с марта 2014 г. по февраль 2015 г. часть ритейлеров, которая оптимизировала бизнес в соответствии с этой стратегией, составила 33%; с февраля 2015 г. по февраль 2016 г. – 39%; а с февраля 2016 г. по февраль 2017 г. – 50%.

Противоположное направление – рост числа магазинов в сети при открытии новых – ослабевает. Например, c марта 2014 г. по февраль 2017 г. доля игроков, занимавшихся развитием и увеличением числа торговых точек, уменьшилась с 44% до 32%. Следует отметить, что в течение этого периода времени число тех ритейлеров, которым удалось сохранить неизменным количество сетевых точек, упало с 23% до 18%.

Есть, однако, и тенденции с позитивным значением. Так, несмотря на заметное замедление с 2012 г., оборот сетевых ритейлеров продолжает расти на фоне общего падения объемов рынка одежды. Например, в 2016 г. рост выручки O'STIN составил 13,4%; Gloria Jeans – 39,9%; ZARA, Bershka, Massimo Dutti и т. д. – 13,1%; H&M – 37,3%, «Детского мира» – 36,2%.

Таким образом, развитый ритейл, по сравнению с другими участниками рынка, занимает более выигрышную позицию, и это свидетельствует о том, что он остается движущей силой, играя роль «паровоза», бегущего впереди других игроков.

ЭЛЕКТРОННАЯ КОММЕРЦИЯ – ДРАЙВЕР МОДНОГО РЫНКА

В мощный драйвер отечественного fashion-ритейла превращается онлайн-торговля. 82,4 млн жителей нашей страны являются пользователями интернета при уровне проникновения более 70% среди россиян старше 18 лет. Уже сейчас, по данным агентства «РБК Исследования рынков», 12% россиян предпочитают совершать покупки посредством всемирной паутины. Хотя на отечественном рынке интернет-продажи составляют только 3,3%, этот канал взят на вооружение 6 ритейлерами из 10. Более того, показатели отдельных игроков превышают средний уровень, достигая, к примеру, 15% в Finn Flare и 4,1% в «Детском мире».

Среди интернет-магазинов на вершине рейтинга оказался Aliexpress, которому отдали предпочтение 64% опрошенных онлайн-покупателей. Второе место заняла Lamoda, получившая признание 22% респондентов, третье – Wildberries.ru с 20% положительных отзывов. Список продолжили «Спортмастер» (15%), Bon Prix (13%), Ebay (12%), Ozon (11%), O’STIN (11%), Adidas (7%) и ряд других. Продажи лидеров, несмотря на кризис, стремительно растут. Так, выручка Wildberries в 2016 г. составила 37,6 млрд рублей, по сравнению с 7 млрд рублей в 2012 г., а выручка Lamoda – 23,9 млрд рублей в 2016 г., по сравнению с 2,1 млрд рублей в 2012 г.

Распространению электронной торговли способствуют различные факторы – экономический кризис, смена поколений, развитие новых технологий и многие другие, такие как, например, легкость и удобство совершения покупки. Определенный вклад вносят и офлайн-игроки, которые сейчас активно развивают онлайн-продажи через собственные интернет-магазины, а также мультибрендовые онлайн-площадки и маркетплейсы. Ожидается, что сегмент будет динамично увеличиваться со скоростью, значительно превышающей рост традиционного ритейла.

Развитие рынка модного ритейла – и качественное, и количественное – продолжается. Этому способствует бурный рост электронной коммерции, совершенствование сервиса и розничных форматов, включая интегрированный омниканальный подход, а также оптимизация бизнес-процессов, работа с продуктом и внедрение новых технологий.

Среди положительных изменений на потребительском рынке – рост положительных ожиданий, стремление сохранить уровень расходов и качество жизни и активизация поведения покупателей. Восстановление рынка будет сопровождаться перестройкой розничной торговли и внедрением инновационных направлений. В условиях затяжного кризиса и неопределенности современные методы и гибкая ценовая политика помогут ритейлерам сохранить позиции и привлекательность для различных поколений россиян.

Текст: Елена Варнина

Фото: shutterstock.com