Верхний предел

Покупательная способность жителей России достигла исторического минимума, а доля клиентов, располагающих свободными средствами (средства, оставшиеся после трат на основные нужды и обязательные платежи) упала на 82%. По оценкам Fashion Consulting Group, в 2015 году порядка 76% покупателей сократили расходы на одежду, причем более всего пострадали премиальные бренды (30%). Некоторые же марки сегмента средний и средний плюс в результате роста курса валют и снижения доходов образовали сегмент так называемого вынужденного премиума.

В первом полугодии в России открылись первые магазины двадцати пяти международных брендов. По предварительным данным Knight Frank, по сравнению с аналогичным периодом 2015 года «дебютантов» оказалось почти в два раза больше, а 40% новых брендов рассчитаны на аудиторию с доходами выше среднего уровня. Подобная ситуация наблюдалась и в 2015 году – 42% операторов, вышедших на рынок, относились к ценовым сегментам премиальный и выше среднего. «В результате роста курса валют некоторые наши премиум-соотечественники внезапно и с удивлением обнаружили себя с шаурмой и стаканчиком “Спрайта” в руках, хотя раньше могли несколько раз в месяц выбираться в ресторан средней руки, – размышляет Александр Серегин, директор по маркетингу ТРЦ «Метрополис». – Поэтому нет ничего удивительного в том, что произошел естественный отток из премиального сегмента в средний, а из среднего – в низший. Мне кажется, сильнее всего это почувствовали бренды уровня Karen Millen, Ted Baker, FCUK, Versus, вторые линии не очень популярного люкса – еще не Chanel, чтобы их вожделели и на них копили, отказываясь от кварплаты и визита к гинекологу, но уже и не доступные UNIQLO. В кризис традиционно бедные остаются бедными, богатые в большинстве своем – богатыми, средние перетекают в категорию ниже. Поэтому сейчас наступает золотое время масс-маркета. Покупатели понимают, что уже не могут платить за средний лейбл, предпочитая то же качество, но без красивого ярлычка и в три раза дешевле. Многих ждет откровение – на рынке есть ряд недорогих брендов, которые предлагают такое же качество, как средний, а иногда даже премиальный сегмент».

Внезапно оказавшийся по цене премиума сегмент средний плюс, по словам Михаила Горшихина, исполнительного директора SmartUP CG, показал максимальное падение в продажах – на 40%. По мнению Дарьи Ядерной, генерального директора Y Consulting, «перепозиционирование в головах» покупателей произошло практически со всеми брендами дороже 100 евро в рознице. «Яркий пример – марки уровня Marella, Karen Millen, Reiss, Uterque, Massimo Dutti, Jeans Symphony (мульти) и даже Levi`s, – перечисляет г-жа Ядерная. – Все, что стоит дороже 5000 рублей за единицу товара, сегодня для массового покупателя недоступно, а это отдельные изделия в ZARA, Marks & Spencer, подавляющее большинство вещей в Massimo Dutti и даже Topshop». Учитывая, что из-за колебания курсов цены на одежду, обувь и аксессуары в России выросли от 20 до 70%, таким же существенным можно назвать и колебание восприятия аудитории, соглашается Андрей Якоби, CEO Real Profit Group. Очевидно, ушли в премиум для покупателей в итоге еще и Tommi Hilfiger, Maje, Sandro, Iro, Reiss. «Далеко ходить не надо – перемены можно проследить на примере портфеля марок нашего шоу-рума “Ли-Лу” – это и Furla, и Coccinelle, и Patrizia Pepe, – поддерживает Оксана Бондаренко, президент компании «Show-room Ли-Лу» и креативный директор бренда женской одежды и аксессуаров «Ли-Лу». – Они действительно стали стопроцентным премиумом – как по цене, так и по доступности для российского покупателя».

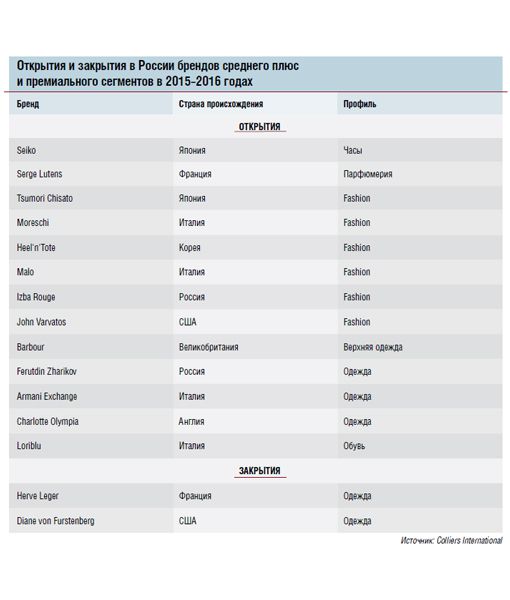

Ситуация для модной индустрии осложняется еще и тем, что, несмотря на двадцатилетнюю историю профессионального ритейла в России, в стране по-прежнему слишком размыты границы между сегментами. Так, аналитики Colliers International в России отмечают, что пока не приходится говорить даже о четком ценовом разделении. «Марки, позиционируемые как сегмент средний плюс (Calvin Klein, Tommy Hilfiger, Lacoste), с учетом курсовой разницы и уровня доходов населения, в США являются доступными для более широкой аудитории покупателей, чем в России, – поясняет Анна Никандрова, партнер Colliers International в России. – Вообще рынок премиальных брендов с точки зрения их представления в нашей стране еще далек от насыщения – основную долю занимают широко растиражированные марки, а о многих популярных за рубежом брендах отечественный покупатель просто не осведомлен». Сложнее всего, по словам Индиры Шафиковой, генерального директора ITD Properties Specialty Leasing, приходится сейчас тем покупателям, кто, например, ранее считал бренд Marella маркой с невысокой ценовой политикой, а сейчас вынужден приобретать недорогую вещь по искусственно завышенной цене. «В этой же обойме оказались Penny Black и Max Mara Weekend, которые ранее не претендовали на сегмент премиум, но в одночасье стали таковыми, – считает г-жа Шафикова. – При этом ни ткани, ни фурнитура, ни качество пошива не поменялось, и данные бренды никто не планирует развивать до уровня premium. Обычная куртка из плащевой ткани на синтепоне с рукавами ¾ стоит там порядка 36 тысяч рублей, как ранее можно было наблюдать у брендов уровня ESCADA. Цена на летнее платье бренда Marella в этом году составляет порядка 25–35 тысяч рублей, что в сравнении с аналогичным периодом прошлого года увеличилось практически вдвое».

«Разруху в головах» покупателей с вынужденным перепозиционированием отмечают и в FCG. «Но изменилось ведь потребительское поведение покупателей всех сегментов, – констатирует Ануш Гаспарян, коммерческий директор Fashion Consulting Group. – Да, в премиальном сегменте потребители стали совершать меньше покупок, чем раньше, более взвешенно подходить к шопингу: тщательное предварительное планирование, ожидание распродаж, поиск альтернативных вариантов (либо предпочитают покупать те же бренды, но реже, либо переходят на более дешевые бренды сопоставимого качества, либо любимый бренд ищут в аутлетах, дискаунтерах). Из-за упавшего спроса многие премиальные компании не выходят на привычные обороты. Однако перехода марок сегмента средний плюс в премиум для профессионалов рынка, конечно же, не произошло. Просто поменялись ценовые коридоры сегментов».

Часть собеседников отмечала, что в результате курсовых скачков «вынужденным премиумом» на рынке покупатели воспринимают даже ZARA. «Преданные поклонники марки не могли не отметить повышение цен после начала кризиса, что негативно отразилось на продажах сети, – делится Анна Панюкова, руководитель направления услуг ритейлерам компании JLL. – Часть целевой аудитории была не готова к повышению цен – чтобы не потерять покупателя, ритейлер скорректировал ценовую политику, однако такое “тестирование” реального спроса не прошло незамеченным на рынке. Видимо, оценив пример признанного лидера – Inditex, другие бренды не стали существенно пересматривать ценник или повышали цены более осторожно». По словам Юрия Ананьина, бренд-директора Campione, до кризиса его компания занимала уверенные позиции в сегменте средний плюс, однако теперь вынужденно переступила ценовой порог премиум-класса. «Разумеется, это исключительно локальная история и позиционирование марки в остальных странах не изменилось, – сообщает г-н Ананьин. – Большинство постоянных клиентов сокращает расходы на гардероб до 50%; многие предпочитают сэкономить и воздержаться от покупки либо приобретать вещи с приличными скидками. Покупатели переключаются на торговые марки ступенькой или несколькими ступеньками ниже, о чем свидетельствует рост брендов нижнего сегмента, который к концу года может занять до 60% рынка. Однако для нас в ситуации есть и положительные тенденции – попадание в сегмент премиум может обеспечить преимущество при вхождении в розничные сети. В свою очередь, низкая ассортиментная конкуренция и снижение арендных ставок – хороший шанс занять выгодные позиции».

Автор: Екатерина Реуцкая

Фото: Shutterstock.com